一、摘要

在前期的Barra模型系列文章中,我们构建了Size因子、Beta因子、Momentum因子、Residual Volatility因子、NonLinear Size因子和Book-to-Price因子,并分别创建了对应的单因子策略,其中Size因子和NonLinear Siz因子具有很强的收益能力。本节文章是该系列的第七篇,将在该系列下进一步构建Liquidity因子。

二、模型理论

Barra模型的Liquidity因子的计算方法如下:

Liquidity因子是一个复合因子,由三个子因子构成,分别是:月度换手率、季度换手率和年度换手率,三者的权重为0.35、0.35、0.3。换手率的计算方式是成交量和流通股本的比值,进行T天的加总后求对数。月度的交易天数为21天,季度的交易天数为63天,年度的交易天数为252天。

三、因子分析

使用alphalens进行对Liquidity因子进行分析(2022年-2023年3月5日)。

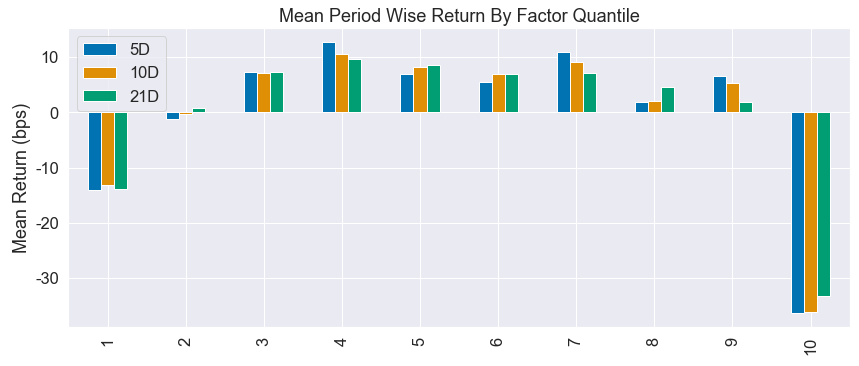

由上述收益分析来看,各个调仓周期下的alpha收益均为负数,5天的调仓周期下的beta收益为正且最大;Liquidity因子值的最大分组和最小分组均贡献负收益,且最大分组的负收益远大于最小分组。

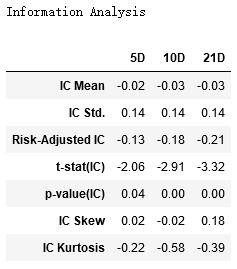

进一步从信息系数来看,IC均值和IC标准差在各个调仓频率之下相差不大,但是平均IC仅为-0.03,小于0.05,选股能力堪忧。

从分组收益图来看,Liquidity因子呈现两端负收益,中间正收益的形态,这表明过高和过低的换手率都会导致平均收益的下滑。

从因子分析来看,该因子的收益能力较差,构建单因子策略的话,其回测收益理应也是较差的。但为了我们后期对Barra模型的10个因子做进一步的综合分析,在此还是进一步撰写代码,方便后期使用。

四、回测分析

回测时间:2022-01-01至2023-03-05(月底换股)

回测品种:全A股(剔除ST股、停牌股和一年以内的次新股)

初始资金:100万

手续费:0.0007(双边万二佣金+单边千一印花税,共千1.4,即双边万7)

滑点:0.00123(双边千1.23)

最大持仓数量:30只

策略净值曲线波动较小,对比沪深300指数,在下跌阶段(2022年7月-10月)抗跌能力强,而在随后的反弹阶段,亦具备较强的进攻能力。整体表现相对较好。

从历史回测数据来看,Liquidity因子的收益能够跑赢大盘指数,但未能创造正收益:年化收益率为-1.81%,最大回撤率为-18.71%,夏普比率-0.11,胜率也仅43.64%。

以上,本期的策略源码已分享至掘金量化社区,大家可以通过下方链接自行获取。

本期参考文献:

1.The Barra China Equity Model (CNE5) - MSCI - MSCI

链接:https://www.docin.com/p-1377763566.html

2.石川 正确理解 Barra 的纯因子模型

链接:https://zhuanlan.zhihu.com/p/38280638

3.方正证券 Barra模型初探,A股市场风格解析

4.中银证券 有关Barra中国权益CNE5模型的思考

5.量化投资小笔记 Barra系列

链接:https://zhuanlan.zhihu.com/p/68110181

6.理解非线性市值因子NLSIZE/MIDCAP

链接:https://zhuanlan.zhihu.com/p/150310851?from_voters_page=true