对于网络小贷平台而言,征信和风控是业务发展过程中的重要环节。网络小贷业务主要防范的是欺诈风险和信用风险,诸如借款人通过套现、伪造、冒领冒用、恶意透支等手段进行骗贷。此外,平台与平台之间信息不透明,用户同时在多个平台重复借贷等不良现象时常出现,市场数据共享机制有待完善。

关于网络小贷风控,常用到的数据大致可以分为四类:信息核查类,核验借款人身份的真实性,包括身份认证、银行卡认证等;反欺诈类,包括各种黑名单、多头借贷、违法违规等数据;信贷表现类,贷款记录、放贷详情、逾期信息等数据;用户画像类,常驻城市、消费水平、运营商通话等数据。

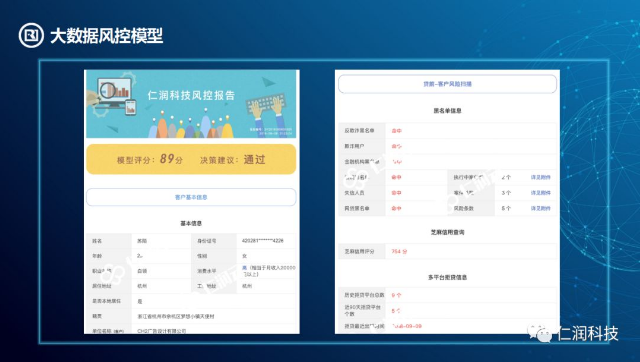

作为资产风控聚合专家,仁润云大数据风控集合银行卡四要素、芝麻信用、法院失信人员查询、法院被执行人查询、多头借贷报告、反欺诈等100多个数据接口,并根据网络小贷平台实际情况,提供“大数据用户行为画像”、“自定义风控模型”、“决策引擎系统”等大数据风控方式,提出建设性解决方案,帮助网络小贷机构全面控制各种金融风险。

除提供风控SAAS平台快查服务外,仁润云凭借强大的数据处理分析及建模能力,推出“大数据用户画像报告”和“风控报告”产品,结合风控规则,架构多维度的风控体系。网络小贷反欺诈方面,仁润云基于实际情况分析识别欺诈的原因,再针对不同类型的欺诈做对应的策略和模型,形成一个完整的风控方案。多头借贷方面,仁润云充分发挥自身优势,结合用户画像,准确判断出借款人常驻地信息、近期行为、用户APP使用信息等,帮助网络小贷平台在贷前、贷中、贷后环节中对用户进行精准风控。

网络小贷金融风控是关键,与此同时,业务系统也必不可少。仁润网络小贷系统是管理网络小贷整体业务流程的系统,pc端涵盖客户管理、风控审核、放款管理、贷后管理、财务管理、系统设置等功能,移动端分为客户端和app进件,app进件由业务员使用,可实时面签,上传承租人资料及风控审核操作。仁润科技“系统+大数据风控”,为网络小贷机构在未来发展之路保驾护航。