大家好,今天我们分享可达鸭系列第4篇策略——震荡动量。

该篇策略来自于2021-2022年度,量化杂志翻译系列——费雪逆变换。如下图所示:

2023年度加入股票和期货社群,均可以获得当年免费12期+历史12期的量化杂志资料。目前,精选翻译第1期和第2期内容已经翻译完毕。如下图所示:

无论你是大学生,量化小白,还是量化爱好者,我们提供的是广阔开放的量化思路,在这些思路基础上,可以发散性我们的策略思维,可以对你的量化职业之路提供一定帮助。

一、策略逻辑

言归正传,我们先来看一下文章翻译内容。

从传统的限幅振荡器开始, 例如随机指标或 RSI 类似,并在 -1 和 +1 之间进行缩放,费雪变换的目的是 将波形转换为具有接近高斯的波形 概率分布。Fisher 变换转换 根据标准偏差缩放原始幅度。原来的波形实际上需要 被限制在 -0.999 和 + 0.999 之间摆动,所以 最大的输出是 +/- 3 个标准差。此摆动可增加到四倍标准差,用以限制原始波形摆动偏差 在 -0.9999 和 + 0.9999 之间。由于被零除的错误,不限制费雪转换输入很容易爆炸。

费雪逆变换确实 恰恰相反。从振荡器波形开始看,摆动幅度很大,费雪逆变换 将波形压缩为仅限于在 -1 和 +1 之间。大多数文献中缺少的特征是,假设原始波形具有名义高斯概率分布。因此,在应用费雪逆变换之前,它用标准差缩放原始波形是一种很好的做法。

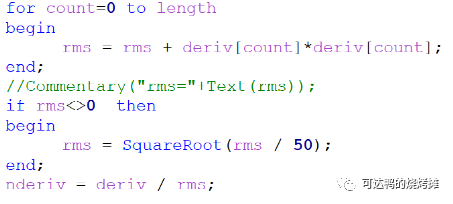

以标准差为单位缩放波形是简单的。由于振荡器波形具有标称零均值,标准差是它的均方根。RMS是通过足够多样本数,将波形平方和, 然后取该总和的平方根除以样本数。通过将RMS值除以波形进行归一化。

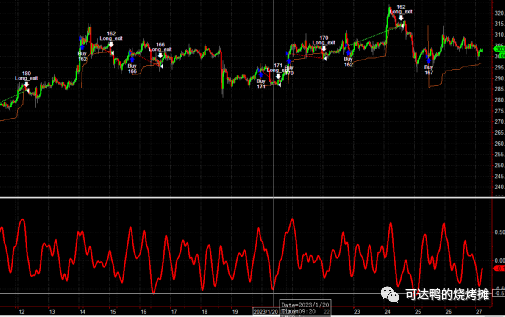

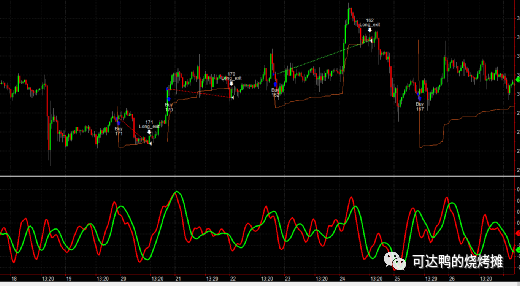

从可视化观察,依据量价数据进行构造的震荡算法,如果不加以周期类、滤波类算法控制,会出现更大的噪音。在这里仅采用最原始的低延迟均线算法对一定程度进行滤波,如下图所示:

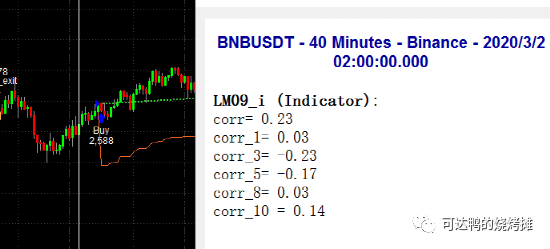

从上述两幅图中我们可以看出,虽然具体一定滞后性,滞后性通过数据相关性计算,如下图所示:

在2020/3/2时间节点可以看到,相关性在第3-5索引坐标位置出现了相关性的漂移,随后开始了回归。其次,在横截面时点相同的情况下,两者相关性也属于低相关性,实现了无相关的低延迟滤波需求。

进场方面我。我们采用了震荡动量,而不是震荡回归。在量化杂志1期中讲到:“具有高噪声和高波动性,使其成为均值回归的良好候选者”。此处也可以根据该算法改为回归逻辑,去做震荡和反转类型的策略,当然这里面需要进一步的选币逻辑,并不是所有的品种波动率和噪音都很大的。

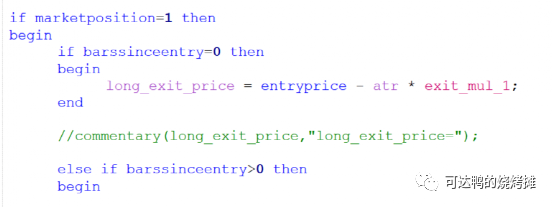

出场方面,我们按照老逻辑采用Krange自适应,如下图所示:

该策略入场点,以及抓取的行情属于波段+趋势节奏,所以采用KD02逻辑中的左侧离场并不合适。

二、绩效

Bnb+btc+fil+eth

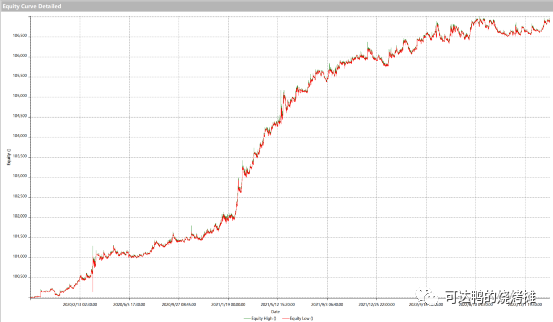

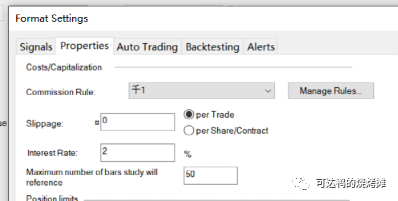

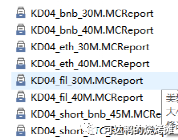

手续费我们按照成交额千1来进行测算,并且我将已经跑完的优化结果以MC报告的形式呈现给大家,如下图所示:

里面所有的参数3D可视化图均可一一查看。

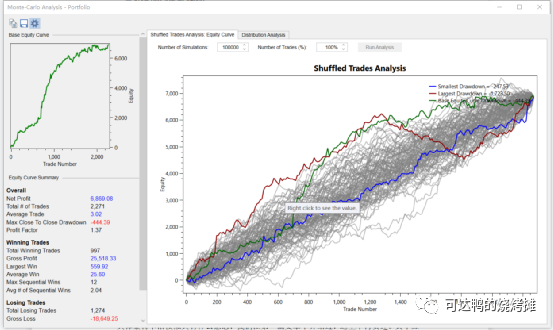

最后,我们进行10万次的蒙特卡洛模拟,如下图所示

具体蒙特卡洛模拟具有什么意思,我们在第一篇文章中介绍过,这里不再赘述。其中红色代表模拟最大回撤,蓝色代表最小,绿色代表基准。

三、策略使用说明

1、该策略采用震荡算法进行动量择时,交易次数会增加,但是时效性会更左侧,同样带来的错误也会增加。

2、KD04具有一定异质化,匹配的品种理论上具有一定局限性。因为涉及到品种行情波动结构,例如:深跌或者经过一定跌幅之后,如果往往具有V或者W或者U形状的反弹、反转等,那么对于此结构是特别适合的。

空头理论反之亦然。实际......

3、该策略空头进场逻辑与多头完全不一样思路,大家看代码即可,后期我们会直播讲解。

由于各平台差异,回测绩效以MC版本为准!!!

本策略仅作实盘参考使用,实盘交易盈亏投资者个人负责。

加入<可达鸭区块链技术策略社交圈>,获得策略源码,量化经验分享,内部直播沙龙。